逓増定期保険(ていぞうていきほけん)とは?

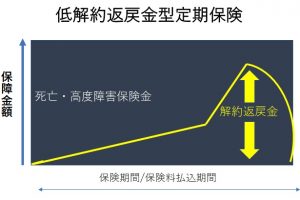

5年前後で解約返戻金が100%近くになり、法人の節税対策として加入する保険の代表です。資金を貯めながら節税もできる一石二鳥の保険で、解約返戻金のピークが5年前後と早い段階で訪れるので、今は利益が出ているが長期的には不透明な状況の経営者の方でも加入しやすいのが特徴です。ただし注意するポイントもあるのでそれも含めて解説していきます。ちなみに逓増(ていぞう)とは、次第に増すことを意味しています。

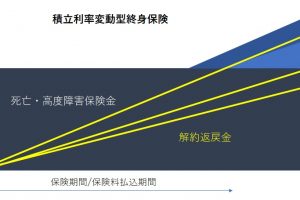

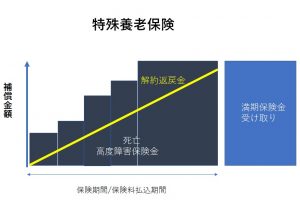

法人保険の仕組み

そもそも法人保険とはどんなものなのでしょうか?

法人保険とは、法人が契約者となり、会社の資金で保険料を支払うものです。

加入の目的は法人の財務のリスクマネジメントと節税、財務調整などです。中小企業の経営者の約65%が法人保険に加入しています。

それでは加入目的についててひとつずつ説明していきます。

①法人の財務のリスクマネジメント

| 事業保障 | 相続・事業承継 | 役員退職金・弔慰金 | 福利厚生 |

|---|---|---|---|

| 経営者に万が一があった際の経営環境の変化による資金需要が発生した時の緊急予備資金や借入金対策

※万一の時に借入金が残ると、資金繰りに影響が出たり、後継者が既存の借入の連帯保証をすることが難しかったりと円滑な事業承継ができない可能性があります。 |

企業の永続的な発展に必要な、相続時や事業承継時に発生する資金対策 特に株式の評価額が大きくなっている場合には対策が必要 ※高額な自社株を後継者が引き継ぐと、他の相続人との相続財産のバランスが崩れたり、相続税が非常に高額になる可能性もあります。 |

勇退退職金や万一の時の遺族への死亡退職金対策

※死亡退職金の3つの効果 |

従業員のための退職金準備や万が一の際の遺族弔慰金対策

※中小企業の従業員退職金制度は約72%の企業で導入されています。 |

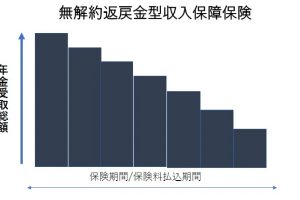

②税金対策・・・保険料が損金に計上できるので、法人税対策になります

③財務調整・・・赤字の時に解約返礼金を利用して相殺したり、資産を作ることができます

逓増定期保険保障内容は?

被保険者が死亡(高度障害)になったときに、設定した保険金がおります。逓増定期保険の名のごとく、保障額が徐々に増加し数年で加入時の最大5倍に増加するのがこの保険の特徴です。例えば、加入後すぐなら1000万円がおりる場合、保険期間満了直前では、5000万円がおりるといった具合です。

尚、支払う保険料はずっと一定です。

こんな方が加入している!

法人保険は他にもいろいろな商品がありますが、逓増定期保険を選んでいるのは次のような経営者の方々です。当てはまる部分はありますでしょうか?

- 節税しながら退職金も準備したい(5年程度で退職を見越している場合)

- 現在黒字で節税対策で保険を検討しているが、この先ずっと業績好調が続くかはわからないので、長期間保険料を払い続ける保険には加入したくない

- 節税しながら、万が一の際の保障がほしい

- 数年後に設備投資の計画があり、それに合わせて資産形成しながら節税も同時に行いたい

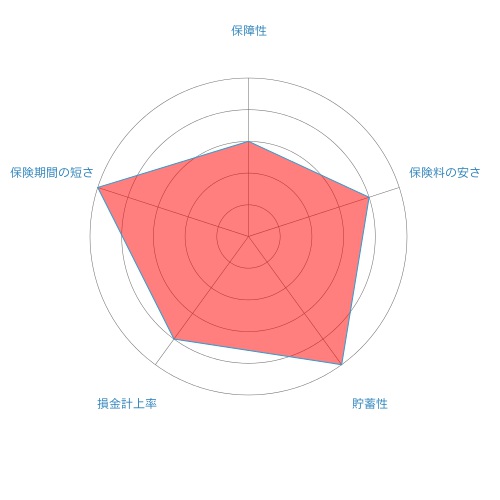

〈特性グラフ〉

逓増定期保険の特性を5段階評価

逓増定期保険の4つのタイプのご紹介

逓増定期保険の4つのタイプのご紹介

逓増定期保険で支払った保険料は損金として計上できるので、しばしば法人税対策として活用されます。損金の計上率によって4つのタイプに分かれるので、そちらをご説明します。

| 損金タイプ | 要件 |

| タイプ① 全額損金 | 被保険者の年齢が35歳以下 + 保険期間45歳まで(若年層向け) |

| タイプ② 1/2損金 逓増定期保険のメインのタイプ |

保険期間満了時の被保険者の年齢が45歳超 + 下記の1/3、1/4損金タイプに該当しない |

| タイプ③ 1/3損金 | 保険期間満了時の被保険者の年齢が70歳超 + [契約年齢+保険期間(年数]× 2 > 95 |

| タイプ④ 1/4損金 | 保険期間満了時の被保険者の年齢が80歳超 + [契約年齢+保険期間(年数)× 2 ]> 120 |

解約・満期時の取り扱い

[途中で解約]

約5年で解約返戻金のピークを迎えるので、その時に解約するのが一般的です

[満期]

保障は終了し、解約返戻金はありません。満期まで続けるメリットは全くありません

逓増定期保険実際の見積もりシュミレーション

ある保険保険会社の実際のお見積りを覗いてみたいと思います。5年目に急激に解約返戻金が上がっているのがわかると思います。

被保険者:40歳男性

保険料:1,000万円(年払い)

死亡保険金:1億円

損金計上:1/2

法人税実効税率:33.6%

| 経過年数 | 保険料累計 | 解約返戻金 | 返戻率 | 損金算入額累計 | 効果額累計 | 実質負担額累計 | 実質返戻率 | 死亡保険金 |

| a | b | b/a | c | d=c×実効税率 | e=a-d | b/e | ||

| 1 | 1000万円 | 0 | 0% | 500万円 | 175万円 | 825万円 | 0% | 1億円 |

| 2 | 2000万円 | 77万円 | 3,8% | 1000万円 | 336万円 | 1664万円 | 4,6% | 1億円 |

| 3 | 3000万円 | 255万円 | 8,5% | 1500万円 | 504万円 | 2496万円 | 10,2% | 1億円 |

| 4 | 4000万円 | 534万円 | 13% | 2000万円 | 672万円 | 3328万円 | 16% | 1億円 |

| 5 | 5000万円 | 4720万円 | 94% | 2500万円 | 840万円 | 4160万円 | 113,4% | 1億円 |

逓増定期保険に加入するメリット

逓増定期保険に加入する5つのメリットをご紹介します。

- 節税効果を合わせた実質返戻率は110%を超えることもしばしば

- 5年前後で返戻率のピークを迎えるので、計画が立てやすい

- 入り口効果(加入)と出口効果(解約)の2つを享受できる ※1

- 決算ギリギリでも節税対策として活用できる(極端に言えば決算日当日でも間に合う!)※2

- 一時的に資金が必要になったときに、契約者貸付制度を利用できる

※1入り口効果⇒支払う保険料が損金として計上できる 出口効果⇒解約して返戻金を受け取ったり、自由に引き出したりできる。

※2申し込に関して、申込書の申し込み日が決算期内であれば、保険会社への提出は決算日を過ぎてもOK

(必要手続き:申込書記入、告知または審査、保険料の保険会社へ着金すること)

逓増定期保険の注意点

逓増定期保険はメリットだけではありません。デメリットもしっかりふまえておきましょう。ここでは注意しなければならないポイントを記載します。

- 解約返戻金は益金になるため、加入時にプランをしっかり練って計画的に出口戦略を考えておくことが必要

→解約返戻金から資産として計上している保険積立金を差し引いた金額が益金になります。 - 解約返戻金のピークで解約をしないと損してしまう→逓増定期保険は、ピークを迎えるまでは解約返戻金が低く設定されているので、その前に解約すると損をします。(上記シュミレーション参照)支払える保険料の範囲ないで加入することが必要です。

支払いが困難になった時の対策

万が一保険料の支払いが困難になってしまった場合の対策をお伝えします。

①払済保険への変更

変更時の解約返戻金を一時払いの保険料として充当し、保険料払込済みの保険期間を終身とした払済保険にすることで、以後保険料を支払うことなく保険を継続できます。

②契約者貸付

契約者貸付とは、解約返戻金の90%までの範囲で保険会社から借入ができるしくみです。

ポイントは、雑収入としての計上の必要なし、返済しなくてもOK(後で相殺される)、無審査、無担保です。

ただし、借入金に2~3%の金利がついたり、1年分の金利が借入元本に加算される商品もあるので注意が必要。

③自動振替貸付

自動振替貸付とは解約返戻金の100%までの範囲で自動的に次回の保険料に充当する仕組みです。

契約者貸付同様、返済しなくてもOK、無審査、無担保、さらに自動振替貸付は損金として計上できるのが特徴です。

④減額

減額とは保険契約の一部を解約し、保険料負担を軽くする制度です。

考慮すべき出口戦略8パターン

先ほど保険加入の際に出口戦略をしっかり考えておくことが重要と書きましたが、実際にどんな出口戦略があるかをご紹介します。

この中でご自身に合ったものを見つけて活用してください。

- 経営者の退職金に充てる⇒退職金には優遇税制があり、他の所得と分離して課税されるので、他の所得にかかる税金と比べ優遇されています。

- 従業員退職金に充てる⇒同上

- 設備投資⇒設備を購入して損金を作り相殺させる

- 広告宣伝費として損金を作り相殺

- 従業員のボーナスやベースアップなどの人件費に充てる⇒全額損金計上できます

- 貸し倒れ損失の計上や、棚卸し評価損をこの機会に計上し相殺

- 法人保険に再加入⇒黒字が続いており、継続して利益を圧縮したい場合に有効です

- ピーク時の解約返戻金を利用して、保険料一括払いの終身保険へ変更(払済保険)

税務上の取扱いについて

保険料の経理処理方法についてご説明をいたします。

保険料支払い時

〈ケース1〉全額損金タイプ 35歳までに契約し、保険期間が45歳までに終了

| 契約内容 | 借方 | 貸方 |

|---|---|---|

| 契約者:法人 被保険者:従業員・役員 死亡保険金受取人:法人契約年齢:30歳 保険期間:45歳満了 保険料払込期間:45歳まで 年間保険料:120万円 |

支払保険料 120万円 | 現金または預金 120万円 |

☆借方に「支払保険料として支払った保険料の額」を貸方に「どの資産から支払ったのか?と支払った保険料の額」を記入します。

〈ケース2〉1/2損金タイプ 40歳で契約し、保険期間が65歳までの場合

| 契約内容 | 借方 | 貸方 |

|---|---|---|

| 契約者:法人 被保険者:従業員・役員 死亡保険金受取人:法人契約年齢:40歳 保険期間:65歳満了 保険料払込期間:65歳まで 年間保険料:120万円 |

①保険期間の最初の6/10の期間 支払保険料 60万円 前払保険料 60万円 ②保険期間の残りの4/10の期間 支払保険料 210万円 |

①保険期間の最初の6/10の期間 ②保険期間の残りの4/10の期間 |

①借方に「支払保険料、前払保険料として、それぞれ支払った保険料の1/2の額」を貸方に「どの資産から支払ったのか?として支払った保険料の全額」を記入します。

②借方に「支払保険料として支払った保険料の額、それに加えて前半の6/10の期間に資産計上した前払保険料を、後半の4/10の期間で均等に取り崩した場合の額の合計額」を、貸方に「どの資産から支払ったのか?として支払った保険料の全額と、前払保険料として借方との差額」を記入します。

〈ケース3〉1/3損金タイプ 50歳で契約し、保険期間が75歳までの場合

| 契約内容 | 借方 | 貸方 |

|---|---|---|

| 契約者:法人 被保険者:従業員・役員 死亡保険金受取人:法人契約年齢:50歳 保険期間:75歳満了 保険料払込期間:75歳まで 年間保険料:120万円 |

①保険期間の最初の6/10の期間 ②保険期間の残りの4/10の期間 ※保険料全額を損金計上し、それに加えて前半の6/10の期間に資産計上した前払保険料を、 |

①保険期間の最初の6/10の期間 現金または預金 120万円②保険期間の残りの4/10の期間 現金または預金 120万円 前払保険料 95万円 |

①借方に「支払保険料として、支払った保険料の1/3の額、前払保険料として、支払った保険料の2/3の額」を、貸方に「どの資産から支払ったのか?として支払った保険料の全額」を記入します。

②借方に「支払保険料として支払った保険料の額、それに加えて前半の6/10の期間に資産計上した前払保険料を、後半の4/10の期間で均等に取り崩した場合の額の合計額」を貸方に「どの資産から支払ったのか?として支払った保険料の全額と、前払保険料として借方との差額」を記入します。

〈ケース4〉1/4損金タイプ 50歳までに契約し、保険期間が90歳までの場合

| 契約内容 | 借方 | 貸方 |

|---|---|---|

| 契約者:法人 被保険者:従業員・役員 死亡保険金受取人:法人契約年齢:50歳 保険期間:90歳満了 保険料払込期間:90歳まで 年間保険料:120万円 |

①保険期間の最初の6/10の期間 支払保険料 30万円 前払保険料 90万円②保険期間の残りの4/10の期間 支払保険料 255万円※保険料全額を損金計上し、それに加えて前半の6/10の期間に資産計上した前払保険料を、 後半の4/10の期間で均等に取り崩して、損金計上します。 |

①保険期間の最初の6/10の期間 現金または預金 120万円 ②保険期間の残りの4/10の期間 現金または預金 120万円 前払保険料 135万円 |

①借方に「支払保険料として、支払った保険料の1/3の額、前払保険料として、支払った保険料の2/3の額」を、貸方に「どの資産から支払ったのか?として支払った保険料の全額」を記入します。

②借方に「支払保険料として支払った保険料の額、それに加えて前半の6/10の期間に資産計上した前払保険料を、後半の4/10の期間で均等に取り崩した場合の額の合計額」を貸方に「どの資産から支払ったのか?として支払った保険料の全額と、前払保険料として借方との差額」を記入します。」を記入します。

解約時:解約返戻金1000万円を受け取った場合

| 借方 | 貸方 |

|---|---|

| 現金または預金 1000万円 | 雑収入 850万円 前払保険料 150万円 |

☆借方に「受け取った解約返戻金の額」を貸方に「前払保険料として資産計上して残っていた前払保険料の額を、雑収入として解約返戻金と前払保険料との差額を」を記入します。

まとめ

いかがでしたでしょうか?

逓増定期保険について大分ご理解いただけましたでしょうか。

保険会社や一般的な保険代理店からのご契約では、契約時に解約返礼金のピークの時期を伝えるだけで、その後の通知は約款で義務付けられていません。

したがって、自らで出口戦略やピーク時を記憶しておく必要があります。しかしながら現状自らそれを実行できる人はわずかです。

ですので、逓増定期保険に加入するには、きめ細やかな対応のできる代理店から加入するのが最適です。

当方ではアフターフォローを重点に置き、解約返戻金のピークのお知らせや出口戦略など、経験豊富な法人保険のスペシャリストが丁寧にコンサルティングいたします。

お気軽にご相談くださいませ。

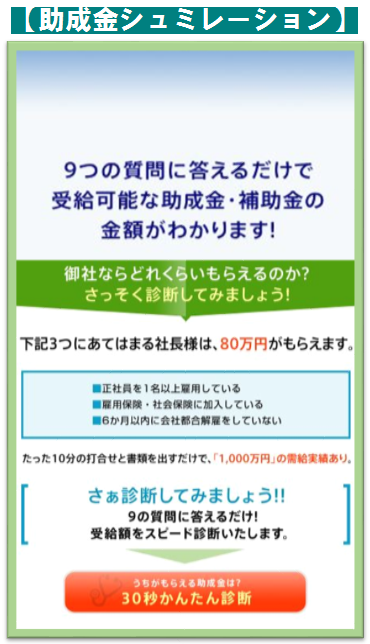

節税や社会保険料削減にご興味ある方は、下記無料相談へ

経験豊富なFP,社労士が対応いたします、お気軽にお問い合わせくださいませ

[contact-form-7 id=”59″ title=”お問い合わせ”]